原始来源:DroomDroom

原编译:刘玉梅,BitpushNews

4月12日,以太坊将迎来“Shapella升级”(上海升级“EIP-4895”),之前被锁定的验证者令牌将被解锁,这将大大增加以太坊的流动性。最近几个月,液体质押平台吸引了大量关注,其中液体质押衍生品(LSD)为传统质押相关问题提供了独特的解决方案。

流动性赌注衍生品(LSD)是DeFi领域的最新创新,它允许用户在获得质押奖励的同时保留对其资产的访问权。LSD平台可以通过代币操作,用于整个DeFi生态圈的借贷、交易和抵押。通过LSD,用户和投资者可以随时访问自己的抵押代币,获得代币资产或衍生代币;还可以用于对外交易,实现潜在利益最大化,同时获得与资产抵押相关的激励,创造多种收入来源。

在本文中,我们将讨论什么是流动性质押/衍生品/LSD,并概述LSD和加密市场上一些顶级LSD的一些优势和风险。

为了充分理解LSD背后的机制,我们需要研究两个概念:流动性质押和衍生品。

流动性质押是指用户将资产锁定在特定的时间段内,这意味着他们很可能错过通过交易代币获利的机会。而流动质押的发展,让代币持有人可以获得质押奖励,按照自己的意愿使用代币。这确保了质权人可以获得质押报酬,并有机会在外部交易中使用代币,进一步帮助他们实现收益最大化,产生多种收入来源。

流动性质押是传统质押的高级或更新版本,可用于智能合约协议。为了确保区块链的安全,利益相关者承诺他们的资金,并且他们仍然可以随时使用这些资金。

衍生品衍生品简单定义为双方之间的合约。它们是由基础资产(抵押代币)支持的金融工具。基础资产或质押权代表您质押资产的价值。衍生产品的价格由基础资产或抵押代币的价值波动决定。

什么是流动性质押衍生品(LSD)?

LSD是确认和验证出质人加入质押池的凭证。这些代币可以用来借贷、交易和抵押整个DeFi生态系统。LSD使用了令牌化的概念,以确保参与者或利益相关者能够从衍生品以及与令牌抵押相关的收益中受益。LSD为抵押人提供了一个抵押任意数量代币的平台。作为回报,他们获得了可以在其他Defi协议中使用的衍生令牌。

此外,LSD允许投资者在其他DeFi协议中使用其抵押资产作为抵押品时产生回报。LSD的一个主要优势是,它们允许用户在不长期锁定令牌的情况下获得质押奖励;然而,由于加密资产的波动性,长期锁定令牌并不总是带来正回报。

最后,质权人可以获得质押报酬,保留资金的使用权,利用市场价格波动。

LSD机制:它是如何工作的?我们已经知道,当代币质押时,会被锁定一段时间,因此在此期间不能交易或提取。但LSD的发展正在改变这种观点,因为它允许用户质押任意数量的资产,并在不影响初始存款的情况下取消质押。这是因为存款被锁定在流动性质押平台上,并向用户发放加密资产的令牌化版本(即衍生令牌)。这些衍生令牌的价值相当于用户的存款,并与原始质押资产一一对应。

然而,为了更好地识别它们,它们被赋予不同的代码。例如,如果您在流动性质押服务中存款2ETH,您将获得一个stETH作为衍生令牌,可以在其他地方交易、消费或存储。

这使得用户可以通过交易衍生代币获利,并从其初始存款中获得质押奖励。

下面的例子可以更好地理解LSD的机制:

你目前手里有2万美元,你决定拿去LSD平台,在资金池里质押3个月。LSD平台给你的令牌相当于你锁定的2万美元。有了这些代币,你可以支付账单和执行交易——一切都相当于20,000美元。

3个月结束时,你将拿回2万美元和与锁定期相关的奖励,你还将获得在使用代币作为法定货币期间赚取的利润。在这种情况下,你锁定的20,000美元是质押令牌,20,000美元令牌是你的衍生令牌。

LSD 1的优点。倡导和鼓励质押活动,质押令牌使网络更加安全稳定。

股权认证网络的安全性、网络上的验证者数量和他们投入的资金量有直接的关系。因此,网络上的验证者越多,质押资本的增加就越大,网络就变得越强越安全。

但是,用户在质押期间无法访问其质押令牌仍然是一个限制,这就是LSD概念发挥作用的地方。LSD通过发布令牌版本或衍生物提供了一个独特的解决方案。这一创新也增加了质押活动,因为质权人现在相信,无论何时质押资产,他们都将获得可用于其他活动的衍生令牌,如贷款和交易。

2.获得多种收入来源

通过LSD,利益相关者现在可以将他们的资金或资产锁定在一个平台上,并继续使用令牌化版本或衍生令牌作为抵押品,以获得加密支持的贷款。这些贷款以较高的收益率存放,以产生更多的投资回报(ROI)。

与LSD 1相关的风险。砍杀。

毫无疑问,流动性质押衍生品有许多令人兴奋的收益和回报,但这并不意味着它们没有风险。一个常见的缺点是降低造成经济损失的风险。惩罚机制通过验证者(在区块链上处理和验证交易的人或网络节点)来规范和检查不当行为(例如双重签名和验证者停机)。每当检测到不当行为时,无论是有意还是无意,都会丢失一定比例的验证者令牌。

2.智能合同风险

另一个常见的风险是智能合约风险。虽然众所周知区块链技术是安全的,但我们必须承认,有时也存在漏洞,入侵者可以利用他们的资金和资产来利用用户。

3.如果用户在交易中丢失了其令牌化资产/衍生令牌,则可能会失去质押资金,而取回质押资金的唯一方法是再次进行等值的存款。

顶级流动性质押提供商以下是加密领域的一些顶级流动性质押协议。这些LSD有自己独特的产生流动性的机制和方法。

1.利多金融的stETHLido金融的衍生品是stETH(st意为质押)。丽都金融是最受欢迎的流动性质押协议。本地令牌(LDO)是用于支持ETH流动性质押的治理令牌。用户还可以使用LDO数字令牌对网络提案进行投票,并从认捐中获得被动收入。

此外,当用户抵押其ETH令牌时,丽都将给予他们stETH作为交换。这些stETH可以提取并用于超过27种DeFi应用程序和加密钱包。利多收取10%的流动性质押服务费用,这些费用在道和节点运营商之间平均分配。

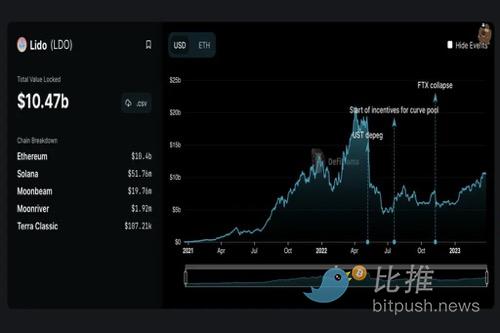

在撰写本文时,利多拥有73.34%的ETH市场份额,520万份ETH抵押贷款,总锁定价值(TVL)为104.7亿美元。

2.比特币基地的cbETH在撰写本文时,比特币基地拥有15.64%的ETH市场份额;ETH和TVL的110万笔抵押贷款,价值20.9亿美元。比特币基地的流动性衍生工具是cbETH。比特币基地推出LSD的原因之一是为了与丽都的主导地位竞争,防止丽都危及以太坊的去中心化。然而,比特币基地衍生令牌(cbETH)的局限性在于,它们在DeFi中没有太多的实用工具,因此它们可能不会吸引很多加密投资者。比特币基地对流动性质押服务收取25%的费用。

3.Sfrx ETHsfrxETH为3。Frax Finance是Frax的衍生令牌。由于其双令牌设计,Frax提供了最高的收入。SfrxETH是加密市场中新创建的流动性质押衍生品之一。Frax使用frxCTH/ETH提供曲线上的流动性池,但如果用户质押sfrxETH,只会获得质押奖励。

在撰写本文时,他们拥有1.44%的ETH市场份额;102,429笔抵押贷款的联邦政府和TVL为2.216亿美元。

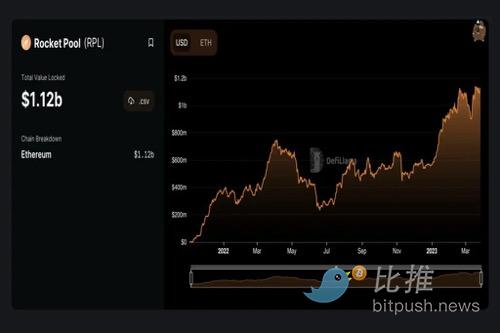

4.火箭池的rETHrETH是火箭池的分散流动性赌注衍生品。Rocketpool可能是本文列出的所有流动性质押提供者中最分散的选择。

在Rocket Pool的帮助下,质权人可以从外部获得资金来运行验证者节点,并且只需要16个ETH而不是ETH验证者通常需要的32个ETH。此外,这些验证者需要添加至少10%的16ETH作为抵押品,以防被斜杠。

在撰写本文时,Rocket Pool拥有5.84%的ETH市场份额;414,312笔抵押贷款的联邦储蓄银行和TVL为11.2亿美元。

5.StakeWise的sETH2StakeWise运营着安全稳定的机构基础设施,并结合独特的代币经济学,为其用户提供尽可能高的质押收入。StakeWise以太坊质押由混合代币系统组成,将用户质押的ETH分解为sETH2代币,将奖励分成rETH2代币。

在撰写本文时,STAKEWISE TVL为1.5亿美元,年利率为4.79%,市场份额为1.11%。

下一个流行的叙事LSD在加密界非常受欢迎,其他大大小小的加密公司也开始采用流动性质押衍生品来释放资金效率,提高盈利能力,分散风险,支持去中心化金融生态系统的发展。因此,很难不相信它们是DeFi领域的下一个流行叙事。

几周前,向往金融宣布,它现在推出一个名为yETH的衍生工具。这种新的衍生代币的潜在使用案例包括:分散利益相关者的风险,提高利益相关者的收益,通过一个代币享受多重敞口。

ChainLink已将LSD视为释放资本效率和支持DeFi增长的重要部分。他们最近在Twitter上表示,任何人都可以通过Chainlink reserve certificate验证他们的流动性质押代币是否完全由质押的原始代币支持。

LSD的发明增加了质押人的收入,质押参与进一步壮大了网络,为构建加密生态圈的未来做出了贡献。加密社区坚信LSD的概念将继续存在,我们很可能会看到更多突破性的用例。

原始链接

本网站声明:网站内容来源于网络。如有侵权,请联系我们,我们会及时处理。

温馨提示:注:内容来源均采集于互联网,不要轻信任何,后果自负,本站不承担任何责任。若本站收录的信息无意侵犯了贵司版权,请给我们来信(j7hr0a@163.com),我们会及时处理和回复。

原文地址"抵押品流动性,流动质押和流质":http://www.guoyinggangguan.com/qkl/170459.html。

微信扫描二维码关注官方微信

▲长按图片识别二维码